Si Michael Burry tiene una película dedicada (The Big Short) ¿Ackman debería tener la suya en los próximos años? Veamos.

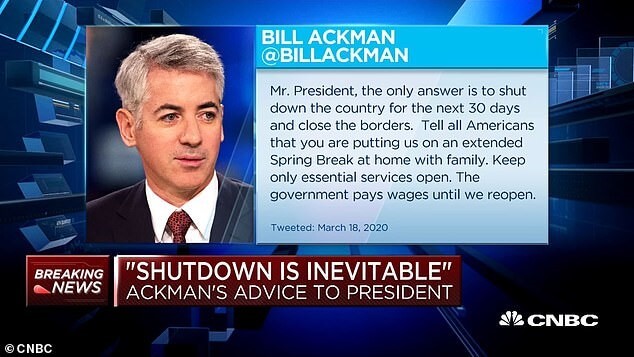

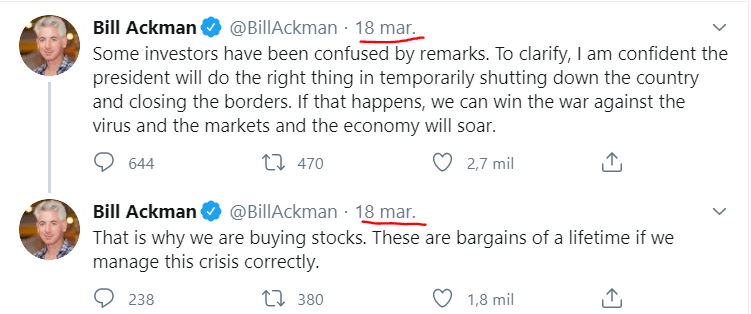

Yo lo llamo Mr. Hell is Coming (Viene el infierno) por su entrevista en CNBC del 18 de marzo de este año donde dijo esto…pero a los pocos días se mostraba muy optimista con sus compras. De eso les voy a contar ¿Jugó a la manipulación de mercados y psicología inversa?

Para los que no lo conocen, Bill Ackman es un legendario Hedge Fund manager de Wall Street. Maneja alrededor de USD 6.000 millones con su empresa pública Pershing Square Holdings y otros USD 6.000 millones de manera privada con Pershing Square Capital Management L.P. También es famoso por perder cerca de USD 1.000.000.000 (mil millones) en un corto épico con Herbalife, pero de eso ya han escuchado hablar seguramente.

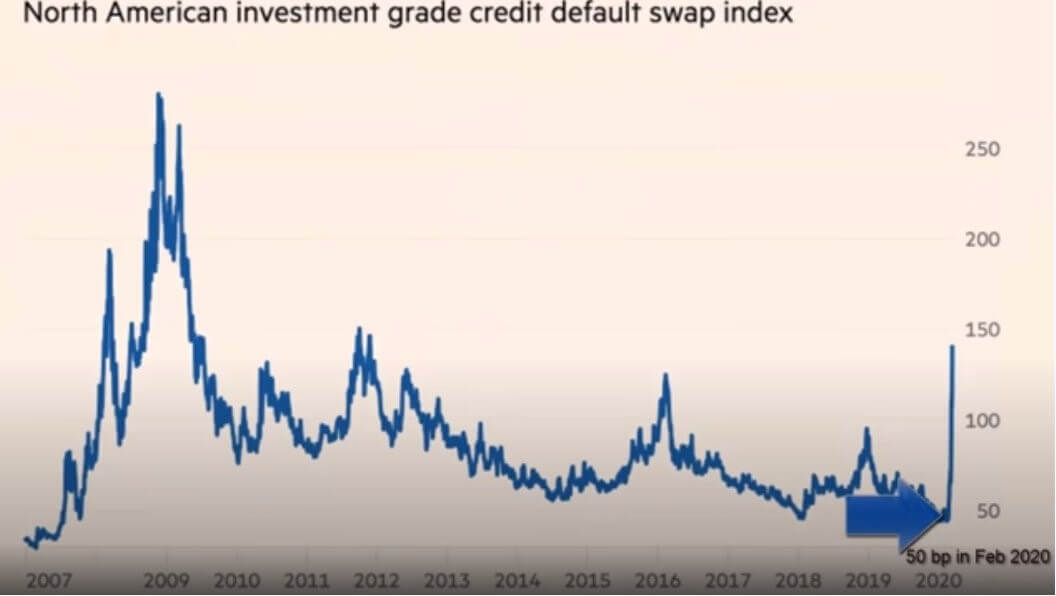

En febrero de 2020 Ackman estaba preocupado por el COVID 19 y su impacto en los mercados. Les escribió a sus inversionistas diciéndoles que había decidido proteger el portafolio contra caídas, ya que creía que los mercados serían frágiles ante los efectos de la cuarentena. Para lograr esto, compró Credit Default Swaps (CDS) a finales de febrero, que básicamente son un seguro contra algún evento. Burry hizo lo mismo en el 2005 apostando que el mercado de hipotecas colapsaría. Bill lo hizo con el de bonos corporativos. Por cierto, comprar CDS es un long, no un short (como dice la película The Big Short) en sentido técnico.

Al momento de comprar los CDS, estos estaban tradeando casi en mínimos, con una probabilidad de default del mercado de 0,5 %. Esto quiere decir que el mercado estaba priceando (spanglish) los bonos como si fueran súper seguros, ofreciendo un rendimiento mínimo. En su carta a los accionistas del 25 de marzo, comenta que compró 27 millones en protección. Lo que no dice es que estos 27 millones debían pagarse mensualmente por 5 años, lo que da un total de 324 millones anuales en salidas de efectivo.

Si la caída del mercado de bonos tardaba 1 año en darse, esto representaría un 6% de pérdida para su portafolio. Otro dato interesante, es que la posición de Ackman cubría USD 64.700 millones de dólares, alrededor de un 1% del mercado de USA de bonos corporativos.

Aquí volvemos a nuestra primera historia: la entrevista en CNBC del 18 de marzo. Ackman estaba gritando “Hell is Coming” y diciéndole al gobierno que decretara cuarentena, pero la verdad es que el infierno ya se había desatado en los mercados. En este momento ya su posición había aumentado considerablemente por el estrés del mercado de bonos. Bill ya había vendido la mitad de sus CDS.

No obstante, Ackman también reconoció en esa misma fecha que las acciones estaban a precios muy atractivos, siempre y cuando se manejara la contingencia bien. Creo que ni el vio venir el rally en V patrocinado por Jerome Powell.

Finalmente, el 23 de marzo vendió toda la posición, en los mínimos del mercado. La jugada maestra es que usó las ganancias para aumentar fuertemente posición es Hilton, Howard Hughes y Berkshire Hathaway.

Convirtió 27 millones en 2.600 millones en 30 días. Una verdadera locura.

El rendimiento es tan absurdamente alto, que no se si cabe en este artículo. Anualizado es %1.543.494.507.162.840.000.000.000. ¿Cómo se lee eso? Con esto Ackman para ese entonces estaba 16,5 % arriba, en los mínimos del mercado. Ahorita debe estar de rumba con los nuevos máximos históricos del S&P 500.

En conclusión, Ackman gritó fuego, pero ya el mercado lo estaba gritando y él ya había cerrado con buenas ganancias. En mi opinión es un trade mucho mejor que el de Burry por el timing (perfecto) y la reinversión de las ganancias en compañías a largo plazo en los mínimos de mercado.

Por otro lado, Burry tardó 2 años en tener razón, Ackman unos 30 días. Burry lo hizo a través de investigación, Ackman a través de intuición mayormente. Como dijo Marks en sus memos durante la explosión de COVID, “Nobody knows”… pero Ackman si sabía.

Articulo originalmente publicado en Val-u.